Лучшее от iMAG

Лучшее от iMAG

EURUSD. Куда дуют финансовые ветры

2014-04-06 00:51:37

Паттерны в контексте волнового анализа

2014-01-28 22:18:47

EURUSD. Момент истины

2014-06-05 00:13:24

EURUSD. Разнузданная волатильность.

2014-10-26 19:27:43

Эффективный курс евро

2014-05-19 02:22:40

| EURvsUSD. Недельные страдания. |

Еврозона отличилась на прошедшей неделе существенным торможением промышленного производства(с 1,4% до 0,5%).

Со значения 58,4 до 48,1 снизился индекс деловых ожиданий института ZEW.

Опять же с понижением доходности прошло размещение 10-ти летних облигаций Германии.

И инфляция в Еврозоне топчется на месте, замерев на значении 0,5.

В итоге ни одного сколь-либо значимого положительного факта. Не смертельно, разумеется, но и хвастать успехами страны Еврозоны не могут.

США

Заокенаские визави, впрочем, также не отличились успехами. Рост розничных продаж замедлился до 0,2% с 0,5%.

Притормозило, как и в Ерозоне, промышленное производство.

В июне по сравнению с маем на 4,36% снизилось количество выданных разрешений на строительство. А количество начатых строительств домов снизилось аж на 10%.

В общем, в Штатах держат равнение на Европу. Или наоборот, уже неважно.

А что на смежных рынках?

Рынок акций. Неделю назад отмечал: «Индекс Доу скорее чуть скорректировался, чем приготовился к снижению». Так и произошло. Индекс на прошедшей неделе обновил новый максимум.

Товарный рынок чуть притормозил после значительного падения. Но, куда же без коррекций.

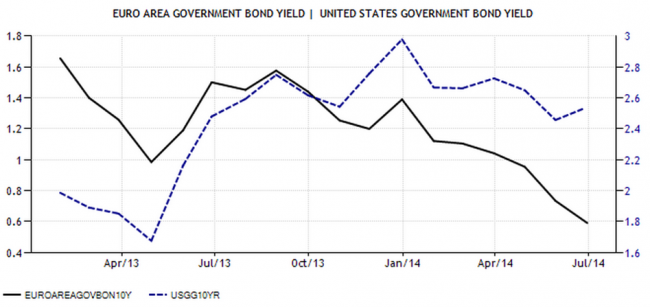

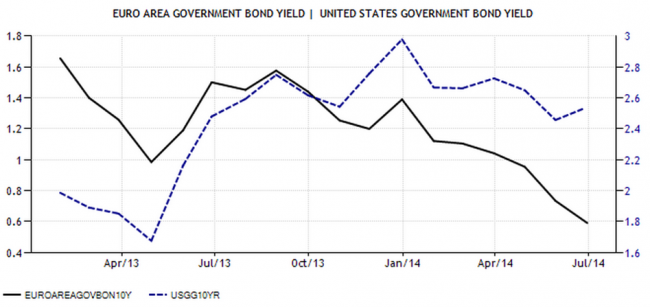

Денежный рынок. О немецких 10-ти летних облигациях Германии написал выше. Так что спред между штатовскими и европейскими трежерис растет, но по-прежнему «съедается» разницей в инфляции.

Все перечисленное не показывает явных признаков превосходства какой-либо из валют, составляющих подопытную пару.

Тогда вспомню, что писал 17 июля: «Небольшой рост и экспорта и импорта Еврозоны оставил на прежнем уровне в 15,4млрд евро профицит торгового баланса. Сама по себе публикация этих данных обычно не вызывает всплесков волатильности, но тенденция очень важна. И тем более важна тенденция платежного баланса, данные по которому выйдут в пятницу. Впрочем, об этом напишу чуть позже». Так вот, о платежном балансе. А он в Еврозоне существенно снизился с 18,8млрд евро до 8,9млрд евро.

Что это означает? Ровно то, что потоки евро разворачиваются от «внурь Еврозоны» к «из Еврозоны», что неминуемо должно привести к снижению стоимости европейской валюты, особенно если платежный баланс станет дефицитным. Но, пока это лишгь сигнал, но не тенденция. Кстати, дефицит этого показателя в США сокращается после предкризисного пике, что располагает к росту стоимости доллара. Но, пока в моменте предыдущего квартала 2014г. дефицит платежного баланса Штатов все же вырос.

Да и долларовой ликвидности по-прежнему, судя по индексу Доу, в достатке, не смотря на сокращение QE.

Резюмирую. Все изложенное не меняет моего мнения о продолжении снижения евродоллара, хотя оно пока не грозит быть стремительным и простым.

Со значения 58,4 до 48,1 снизился индекс деловых ожиданий института ZEW.

Опять же с понижением доходности прошло размещение 10-ти летних облигаций Германии.

И инфляция в Еврозоне топчется на месте, замерев на значении 0,5.

В итоге ни одного сколь-либо значимого положительного факта. Не смертельно, разумеется, но и хвастать успехами страны Еврозоны не могут.

США

Заокенаские визави, впрочем, также не отличились успехами. Рост розничных продаж замедлился до 0,2% с 0,5%.

Притормозило, как и в Ерозоне, промышленное производство.

В июне по сравнению с маем на 4,36% снизилось количество выданных разрешений на строительство. А количество начатых строительств домов снизилось аж на 10%.

В общем, в Штатах держат равнение на Европу. Или наоборот, уже неважно.

А что на смежных рынках?

Рынок акций. Неделю назад отмечал: «Индекс Доу скорее чуть скорректировался, чем приготовился к снижению». Так и произошло. Индекс на прошедшей неделе обновил новый максимум.

Товарный рынок чуть притормозил после значительного падения. Но, куда же без коррекций.

Денежный рынок. О немецких 10-ти летних облигациях Германии написал выше. Так что спред между штатовскими и европейскими трежерис растет, но по-прежнему «съедается» разницей в инфляции.

Все перечисленное не показывает явных признаков превосходства какой-либо из валют, составляющих подопытную пару.

Тогда вспомню, что писал 17 июля: «Небольшой рост и экспорта и импорта Еврозоны оставил на прежнем уровне в 15,4млрд евро профицит торгового баланса. Сама по себе публикация этих данных обычно не вызывает всплесков волатильности, но тенденция очень важна. И тем более важна тенденция платежного баланса, данные по которому выйдут в пятницу. Впрочем, об этом напишу чуть позже». Так вот, о платежном балансе. А он в Еврозоне существенно снизился с 18,8млрд евро до 8,9млрд евро.

Что это означает? Ровно то, что потоки евро разворачиваются от «внурь Еврозоны» к «из Еврозоны», что неминуемо должно привести к снижению стоимости европейской валюты, особенно если платежный баланс станет дефицитным. Но, пока это лишгь сигнал, но не тенденция. Кстати, дефицит этого показателя в США сокращается после предкризисного пике, что располагает к росту стоимости доллара. Но, пока в моменте предыдущего квартала 2014г. дефицит платежного баланса Штатов все же вырос.

Да и долларовой ликвидности по-прежнему, судя по индексу Доу, в достатке, не смотря на сокращение QE.

Резюмирую. Все изложенное не меняет моего мнения о продолжении снижения евродоллара, хотя оно пока не грозит быть стремительным и простым.

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

20 июля 2014

|

21 июля 2014

|

Комментарии (0)

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий